Lũy kế 9 tháng đầu năm, cung tiền đã tăng thêm 799.220 tỷ đồng, tương đương tăng 5,62% so với cuối năm 2022.

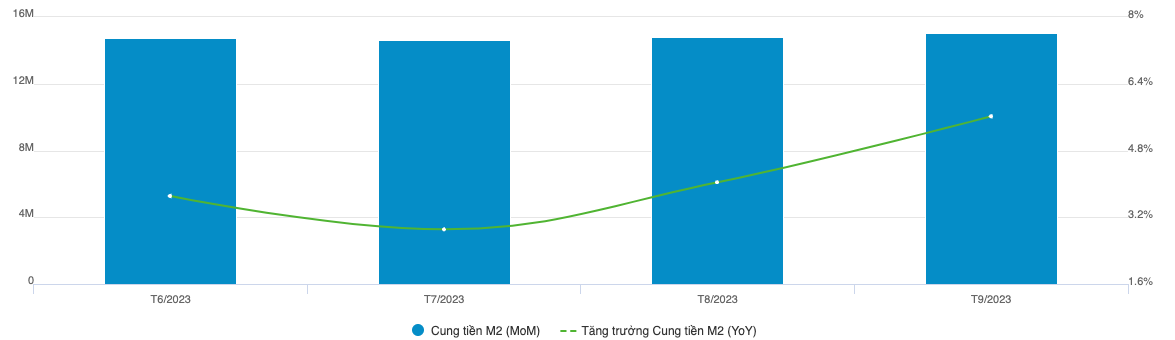

Theo số liệu mới nhất được Ngân hàng Nhà nước công bố, tổng phương tiện thanh toán toàn nền kinh tế (cung tiền M2) trong tháng 9 đã tăng thêm gần 225.000 tỷ đồng, lên hơn 15,026 triệu tỷ đồng. Lũy kế 9 tháng đầu năm, cung tiền đã tăng thêm 799.220 tỷ đồng, tương đương tăng 5,62% so với cuối năm 2022.

Dù tăng trưởng cung tiền 9 tháng đầu năm 2023 cao hơn nhiều mức tăng trưởng của 9 tháng đầu năm 2022 (3,21%) nhưng vẫn thấp hơn giai đoạn trước đây (9T2019 – 9,46%, 9T2020 – 8,63%, 9T2021 – 6,53%). Đáng chú ý là tình trạng này diễn ra trong bối cảnh cung tiền cơ sở có xu hướng mở rộng mạnh do hoạt động mua ròng ngoại tệ và cho vay tái cấp vốn của NHNN đối với ngân hàng bị kiểm soát đặc biệt.

Theo số liệu gần nhất được NHNN công bố, cơ quan này đã mua vào khoảng 6 tỷ USD kể từ đầu năm 2023 – tương đương với lượng tiền cơ sở được bơm đối ứng vào hệ thống ngân hàng là gần 141.000 tỷ đồng. Con số này chưa kể số tiền cho vay tái cấp vốn đối với ngân hàng bị kiểm soát đặc biệt – vốn làm mở rộng bảng cân đối của NHNN và gia tăng lượng tiền cơ sở.

Theo giới phân tích, cung tiền M2 tăng chậm so với các năm trước đến từ khả năng tạo tiền của của nền kinh tế vẫn còn yếu do tăng trưởng tín dụng ở mức thấp. Hiểu đơn giản, từ 100 đồng gửi vào ngân hàng, sau khi trừ giả sử 10% dự trữ, 90 đồng còn lại ngân hàng có thể cho vay ra nền kinh tế; 90 đồng này sau khi được người dân, doanh nghiệp vay để thanh toán, chi trả sẽ có thể tiếp tục trở lại ngân hàng dạng tiền gửi; ngân hàng nối tiếp đó lại cho vay ra nền kinh tế 81 đồng;…

Như vậy, trong trường hợp các ngân hàng khó cho vay, hệ số nhân tiền sẽ giảm xuống và khả năng tạo tiền sẽ bị thu hẹp. Thực tế, tăng trưởng tín dụng 9 tháng đầu năm nay chỉ đạt 6,96%, thấp hơn nhiều cùng kỳ các năm trước. Số nhân tiền tệ theo đó cũng giảm thiểu sức mở rộng.

“Bản chất hoạt động mua ngoại tệ và cho vay tái cấp vốn của NHNN sẽ làm tăng lượng tiền cơ sở. Song, cung tiền M2 có tăng lên hay không tùy thuộc vào khả năng tạo tiền trong nền kinh tế, cụ thể là ngân hàng có cho vay được không?!”, một chuyên gia trong lĩnh vực tài chính ngân hàng nhận định.

Tăng trưởng tín dụng yếu cũng tạo ra một hệ quả khác là tình trạng thừa tiền của hệ thống ngân hàng và lãi suất liên ngân hàng xuống thấp kỷ lục vào cuối quý 3. Điều này khiến NHNN phải mở lại kênh phát hành tín phiếu để hút bớt thanh khoản hệ thống vào cuối tháng 9 trong bối cảnh áp lực tỷ giá gia tăng.

Sau 7 tuần chào bán tín phiếu liên tiếp, với số dư kỷ lục có thời điểm lên tới gần 250.000 tỷ, tương ứng với số tiền được NHNN đưa ra khỏi hệ thống. Đến ngày 9/11/2023, NHNN đã dừng phát hành tín phiếu mới và lần lượt bơm trả số tiền đã hút ra khỏi hệ thống ngân hàng khi sức ép tỷ giá bắt đầu hạ nhiệt.

Một lượng lớn thanh khoản từ tín phiếu đáo hạn quay trở lại hệ thống khiến cho mặt bằng lãi suất liên ngân hàng giảm mạnh trong tháng 11/2023. Cụ thể, lãi suất cho vay qua đêm giảm từ mức 1,05%/năm vào đầu tháng còn 0,14%/năm tại ngày 27/11, tức về lại vùng thấp nhất kể từ trước đợt hút ròng của NHNN. Tương tự, lãi suất liên ngân hàng các kỳ hạn 1 tuần, 2 tuần và 1 tháng cùng đều giảm sâu. So với trước khi NHNN can thiệp thông qua hoạt động phát hành tín phiếu, lãi suất trên thị trường liên ngân hàng không thay đổi nhiều.

Những diễn biến này cho thấy nhu cầu vay vốn trong thời điểm cuối năm của nền kinh tế là không mạnh và khả năng tạo tiền của nền kinh tế nhiều khả năng vẫn sẽ ở mức thấp.