VNG Limited dự kiến chào bán ra công chúng (IPO) cổ phiếu phổ thông loại A tại sàn chứng khoán Nasdaq với mã giao dịch VNG. Hồ sơ công ty này gửi Ủy ban Chứng khoán Mỹ có nhiều chi tiết thú vị.

Công ty cổ phần VNG (UpCom: VNZ) vừa thông báo, VNG Limited đã chính thức nộp hồ sơ đăng ký theo mẫu F-1 lên Ủy ban Giao dịch Chứng khoán Mỹ (SEC). Theo đó, VNG Limited dự kiến chào bán ra công chúng (IPO) cổ phiếu phổ thông loại A tại sàn chứng khoán Naqdas với mã giao dịch VNG.

Citigroup Global Markets Inc., Morgan Stanley & Co. LLC, UBS Securities LLC và BofA Securities, Inc. sẽ là các nhà bảo lãnh phát hành cho đợt IPO này. Quy mô giao dịch và khoảng giá chào bán hiện chưa được xác định.

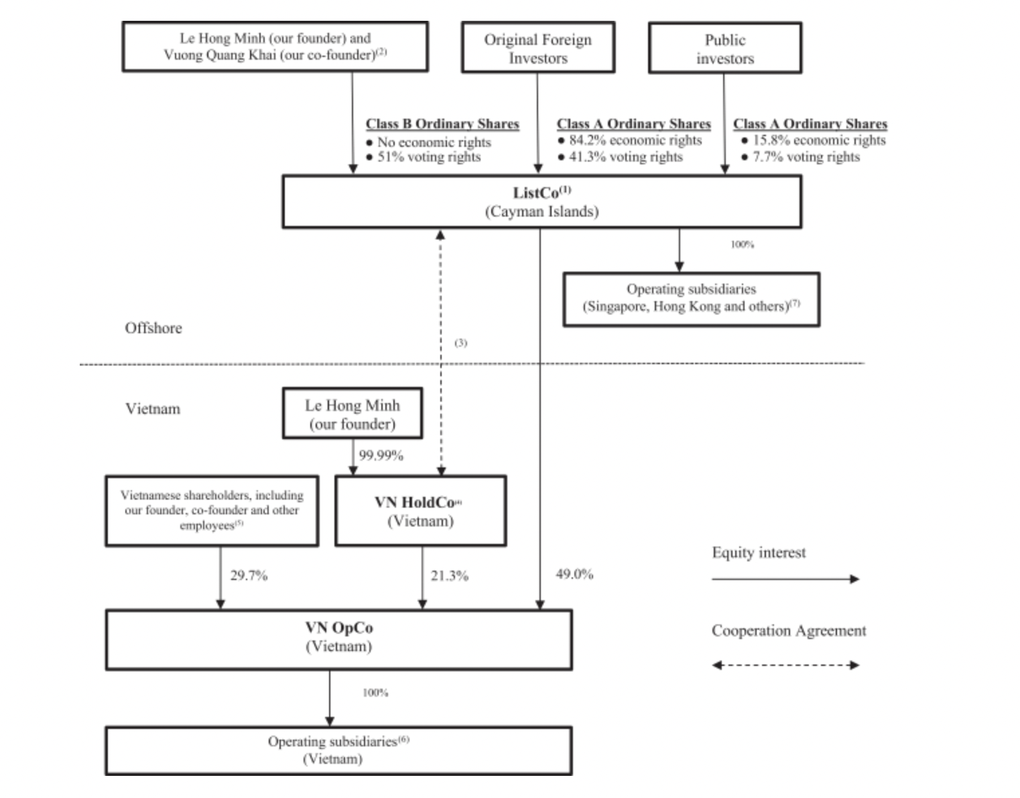

VNG Limited là một công ty có trụ sở tại Cayman Islands. Theo hồ sơ cáo bạch, VNG Limited nắm 49% cổ phần trực tiếp tại VNG Corporation, cũng là cổ đông lớn nhất của VNG.

Cổ phiếu lưu hành của VNG Limited có 2 loại: cổ phiếu phổ thông loại A và cổ phiếu phổ thông loại B, trong đó, 1 cổ phiếu loại B tương ứng với 10 quyền biểu quyết, còn 1 cổ phiếu loại A chỉ tương ứng với 1 quyền biểu quyết. Hai loại cổ phiếu này không thể chuyển đổi lẫn nhau.

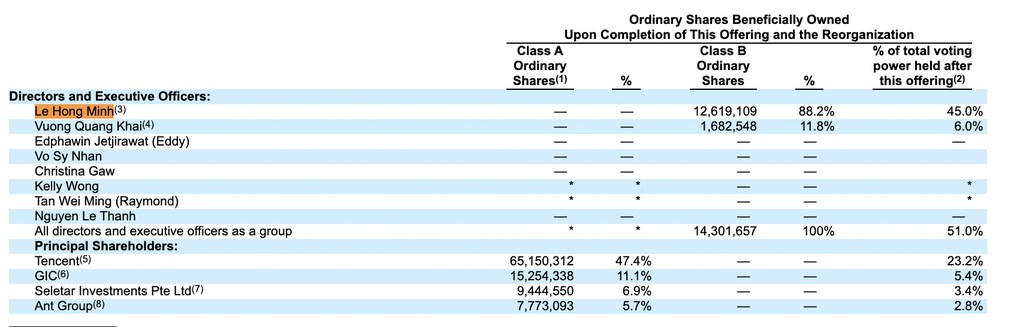

Hai cổ đông sáng lập VNG là ông Lê Hồng Minh và ông Vương Quang Khải sở hữu lần lượt 12,62 triệu và 1,68 triệu cổ phiếu loại B, tương ứng 45% và 6% quyền biểu quyết tại VNG Limited. Theo đó, nhóm cổ đông này sở hữu tổng cộng 51% và giữ quyền chi phối đối với công ty.

Ngoài ra, cơ cấu cổ đông kiểm soát VNG dự kiến còn có sự xuất hiện của Tencent, Ant Group và quỹ đầu tư của Chính phủ Singapore GIC. Các cổ đông này nắm giữ cổ phiếu loại A của VNG Limited.

Cụ thể, Tencent sở hữu 65,15 triệu cổ phiếu loại A, tương ứng 23,2% quyền biểu quyết; bao gồm: hơn 43 triệu cổ phiếu thuộc sở hữu Tenacious Bulldog Holdings Limited; 14,53 triệu cổ phiếu thuộc sở hữu Prosperous Prince Enterprises Limited và 7,54 triệu cổ phiếu sẽ phát hành sau khi hoàn tất IPO.

GIC (thông qua Gamvest Pte) sở hữu 15,25 triệu cổ phiếu loại A tương ứng 5,4% quyền biểu quyết và Ant Group (thông qua Ant International Technologies) 7,77 triệu cổ phiếu loại A, tương ứng 2,8% quyền biểu quyết tại VNG Limited. Seletar Invesments sở hữu 9,44 triệu cổ phiếu loại A tương ứng 3,4% quyền biểu quyết.

VNG được thành lập năm 2004, từ một công ty khởi nghiệp 5 người và hiện là công ty công nghệ có hệ sinh thái số thuần Việt lớn nhất Việt Nam.

Theo Newzoo, VNG hiện là nhà phát hành game dẫn đầu thị trường Việt Nam và đang mở rộng nhanh chóng ở thị trường toàn cầu, đồng thời sở hữu Zalo, ứng dụng nhắn tin phổ biến nhất Việt Nam với hơn 75 triệu người dùng hoạt động hàng tháng, theo F&S.

Các sản phẩm tiêu biểu khác của công ty này bao gồm Zing MP3 (nền tảng nghe nhạc trực tuyến lớn nhất Việt Nam với hơn 28 triệu người dùng hoạt động hàng tháng, theo F&S) và ZaloPay (ví điện tử có tốc độ tăng trưởng nhanh nhất tại Việt Nam, theo F&S).

Hồ sơ đăng ký theo Mẫu F-1 sẽ còn tiếp tục được điều chỉnh và chưa được SEC công bố hiệu lực.

VNG ấp ủ kế hoạch niêm yết cổ phiếu trên sàn chứng khoán quốc tế trong nhiều năm. Từ năm 2017, công ty từng ký kết một biên bản ghi nhớ về việc niêm yết trên Nasdaq ở Mỹ, tuy nhiên, kế hoạch này kéo dài cho đến hiện tại.

Liên quan đến VNG Limited, cổ đông này gần đây đã bán 3,48 triệu cổ phiếu VNZ theo hình thức thỏa thuận qua đó giảm tỷ lệ sở hữu tại VNG từ 61,12% còn gần 49%. Bên mua được xác định là Công ty Cổ phần Công nghệ BigV.

Trên thị trường chứng khoán trong nước, cổ phiếu VNZ của VNG hiện là mã cổ phiếu “tiền triệu” duy nhất, với thị giá đóng cửa phiên 23/8 là 1,12 triệu đồng/cổ phiếu. Đến sáng nay, VNZ tiếp tục tăng giá mạnh.

Xem thêm: Reuters: VNG muốn huy động 100 triệu USD, niêm yết trên sàn chứng khoán Singapore