Lý thuyết Dow được ứng dụng khá nhiều trong thị trường chứng khoán, forex và tiền điện tử để xác định chuyển động và xu hướng của thị trường. Để thành công, nhà đầu tư cần nắm rõ nguyên lý và cách ứng dụng Dow theory.

Lý thuyết Dow là gì?

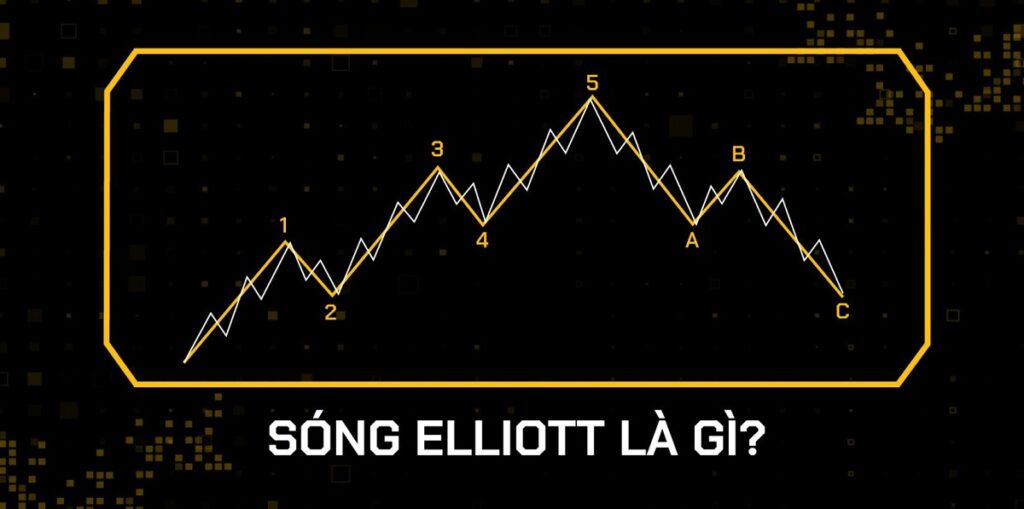

Lý thuyết Dow (Dow theory) là một tập hợp 6 nguyên tắc được dùng để xác định xu hướng biến động của thị trường và được xem là tiền đề, nền tảng, là cơ sở hệ thống đầu tiên để phát triển nhiều chỉ số quan trọng trong phân tích kỹ thuật như: chỉ số RSI, trendline, MACD, sóng Elliot, .… Nguyên tắc xây dựng lý thuyết Dow: Coi thị trường chứng khoán là thước đo nền kinh tế quốc gia.

Lịch sử hình thành lý thuyết Dow

Lý thuyết Dow được khởi nguồn và biên soạn bởi Charles Dow. Ban đầu, lý thuyết này được đăng tải dưới dạng các bài luận trên tờ Wall Street Journal. Trong các bài luận này, ông đưa ra các dẫn chứng cụ thể về những biến động trên thị trường chứng khoán. Ông phân tích kỹ thuyết Dow dựa trên 2 chỉ số cơ bản là chỉ số công nghiệp Dow Jones và chỉ số đường sắt Dow Jones.

Năm 1902, Charles Dow đột ngột qua đời khiến cho những tài liệu nghiên cứu còn dang dở. Những cộng sự của ông là William P.Hamilton đã tiếp tục hoàn thiện lý thuyết Dow như ngày nay.

6 nguyên lý của lý thuyết Dow

Nguyên lý 1: Thị trường phản ánh tất cả

Các thông tin về thị trường chứng khoán (từ quá khứ đến hiện tại) đều được phản ánh qua giá cổ phiếu cùng các chỉ số liên quan như: GDP, lạm phát, lãi suất, cảm xúc của nhà đầu tư … (bỏ qua các yếu tố bất ngờ như: khủng bố, thiên tai như động đất, sóng thần…)

Nguyên lý 2: Ba xu thế của thị trường

Theo Charles Dow thị trường luôn có 3 xu thế, mỗi xu thế có những đặc điểm riêng.

- Xu thế chính – xu thế cấp 1: Đây là xu thế được nhà đầu tư quan tâm nhất. Xu thế này có thời gian dài nhất, từ 1 đến 3 năm và được chia thành 2 nhóm là xu thế tăng và xu thế giảm. Xu thế chính rất khó dự đoán và không chịu sự thao túng của bất kỳ cơ quan, tổ chức hay cá nhân nào.

- Xu thế phụ – xu thế cấp 2: Thời gian từ 1 đến 3 tháng. Xu thế phụ luôn có xu hướng đi ngược lại so với xu thế chính.

- Xu thế nhỏ – xu thế cấp 3: Thời gian không quá 3 tuần và có xu hướng đi ngược lại so với xu thế phụ.

Xu thế phụ và xu thế nhỏ thường biểu hiện không quá rõ ràng, dễ bị nhiễu. Trong trường hợp nhà đầu tư quan tâm quá nhiều đến xu thế phụ và xu thế nhỏ mà ít để ý đến xu thế chính có thể bỏ lỡ các cơ hội đầu tư lớn trong dài hạn.

Nguyên lý 3: Xu hướng chính gồm 3 giai đoạn

Xu hướng chính của thị trường được phát triển qua 3 giai đoạn. Xu hướng tăng sẽ được hình thành bởi giai đoạn tích luỹ, bùng nổ, quá độ. Còn đối với xu hướng giảm được hình thành bởi giai đoạn phân phối, tuyệt vọng và sụp đổ.

Đối với xu hướng tăng

- Giai đoạn 1 (Giai đoạn tích luỹ): Trong giai đoạn này, thị trường biến động rất chậm, gần như không có sự thay đổi. Giai đoạn tích luỹ này thường nằm ở cuối xu thế giảm, giá tài sản ở thời điểm này tương đối thấp. Giai đoạn này khó nhận biết, nên nhà đầu tư khó lòng nhận ra xu thế giảm đã thực sự kết thúc hay chưa.

- Giai đoạn 2 (Giai đoạn bùng nổ): Thị trường biến động mạnh, giá cổ phiếu bắt đầu tăng mạnh, các nhà đầu tư tiến hành mua vào và chờ thời cơ bùng nổ.

- Giai đoạn 3 (Giai đoạn quá độ): Lúc này, thị trường đã đạt được mức tăng cao nhất và bắt đầu yếu dần. Trong giai đoạn này, một số nhà đầu tư có nhu cầu bán dần số cổ phiếu mà mình đang nắm giữ, thị trường bắt đầu xu hướng giảm.

Đối với xu hướng giảm

- Giai đoạn 1 (Giai đoạn phân phối): Xu hướng giảm bắt đầu khi nhà đầu tư tin rằng giá tiếp tục tăng nên tiếp tục mua vào, nhưng không biết rằng mình đang đu đỉnh.

- Giai đoạn 2 (Giai đoạn tuyệt vọng): Thời điểm này nhiều tin xấu được tung ra khiến nhà đầu tư rơi vào trạng thái hoang mang và bán tháo tài sản liên tục.

- Giai đoạn 3 (Giai đoạn sụp đổ): Cuối cùng, thị trường khá xám xịt, nhà đầu tư không còn hy vọng về thị trường nên bắt đầu bán tháo khiến giá tuột dốc không phanh. Đây chính là lúc giai đoạn tích lũy bắt đầu và xu hướng cứ lặp lại theo vòng tuần hoàn từ năm này qua năm khác.

Nguyên lý 4: Các xu hướng xác định bởi khối lượng giao dịch

Theo lý thuyết Dow, khối lượng giao dịch có mối quan hệ tương đồng với xu hướng thị trường. Các nhà đầu tư thường dựa vào khối lượng giao dịch để xác định độ mạnh yếu của xu hướng. Nếu giá tăng thì khối lượng giao dịch cũng phải tăng và ngược lại.

Tuy nhiên, cũng có một số trường hợp, khi giá thị trường tăng mà khối lượng giao dịch giảm hoặc giá giảm nhưng khối lượng giao dịch tăng. Điều này thể hiện sự yếu kém của xu hướng và trong thời gian sắp tới, thị trường có thể đảo chiều.

Nguyên lý 5: Chỉ số bình quân phải xác định lẫn nhau

Theo cơ sở lý thuyết Dow, thị trường chỉ đảo chiều từ xu hướng tăng sang xu hướng giảm hoặc ngược lại khi được xác định bởi 2 chỉ số là chỉ số công nghiệp và đường sắt. Các dấu hiệu xảy ra trên đồ thị của chỉ số này phải tương quan với các dấu hiệu xảy ra trên đồ thị của chỉ số khác.

Nguyên lý 6: Xu hướng được duy trì cho đến khi có dấu hiệu đảo chiều

Xu hướng của thị trường sẽ được duy trì cho đến khi có những dấu hiệu đảo chiều xuất hiện. Do vậy, nhà đầu tư cần kiên nhẫn, quan sát để nhận biết các dấu hiệu đảo chiều và đưa ra chiến lược giao dịch hiệu quả nhất.

Các mặt hạn chế của lý thuyết Dow

Lý thuyết Dow không phải lúc nào cũng đúng, cũng như bất cứ học thuyết nào, nó cũng tồn tại mặt hạn chế. Lý thuyết Dow đúng hay sai phụ thuộc vào tình hình thực tế của thị trường.

- Lý thuyết Dow có độ trễ: Thị trường luôn biến động không ngừng hàng ngày, hàng giờ. Nếu bạn đợi đủ cả 3 giai đoạn phân phối sẽ làm mất đi cơ hội đầu tư ở phần đầu và cuối xu hướng.

- Lý thuyết Dow không áp dụng cho khung ngắn hạn: Đầu tư ngắn hạn cũng là một kênh thu về lợi nhuận, tuy nhiên lý thuyết. Dow lại không thể áp dụng trong trường hợp này.

- Không có điểm vào lệnh rõ ràng: Lý thuyết dơ có thể chỉ ra xu hướng thị trường nhưng không chỉ ra được điểm vào lệnh. Cần kết hợp thêm các công cụ phân tích kỹ thuật khác để tìm ra điểm vào lệnh hợp lý.