Trong kinh doanh, DCF được sử dụng nhằm xác định giá trị của khoản đầu tư vào một dự án hay doanh nghiệp. Từ đó, biết được nguồn đầu tư ấy có đem về lãi suất hay không. Vậy DCF là gì? Ứng dụng DCF như thế nào?

DCF là gì?

DCF viết tắt của Discounted Cash Flow, dịch là dòng tiền chiết khấu được hiểu là một phương pháp định giá một khoản đầu tư vào doanh nghiệp hay dự án nào đó, dựa trên dòng tiền tương lai của nó. Hiểu đơn giản thì DCF giúp cho nhà đầu tư biết được cơ hội đầu tư đó có mang về lợi nhuận hay không.

Khi đầu tư vào một công ty, nếu như giá trị DCF của công ty đó cao hơn giá trị đầu tư ở thời điểm hiện tại thì đây là một cơ hội đầu tư sinh lời hấp dẫn.

Công thức tính chỉ số DCF

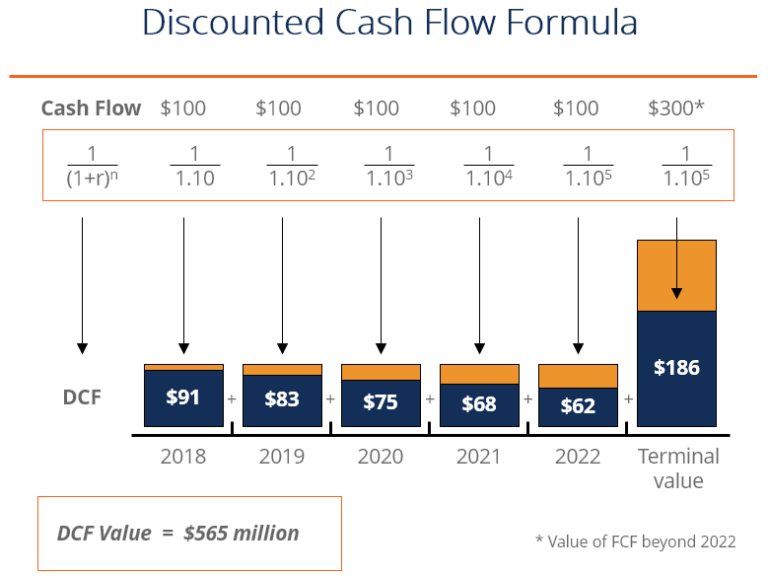

Vậy làm thế nào để tính được giá trị DCF? Cách tính cũng rất đơn giản, dựa theo công thức như sau.

Trong đó:

- CF = Dòng tiền trong kỳ n

- r = lãi suất chiết khấu dựa trên mức độ rủi ro của dòng tiền

- n = số kỳ/tuổi thọ của tài sản

Giải thích ý nghĩa công thức tính dòng tiền chiết khấu

Dòng tiền (CF)

Khi định giá doanh nghiệp, dòng tiền (CF) chỉ đơn giản là số lượng tiền mặt được tạo ra bởi một doanh nghiệp và khả năng chia cho các nhà đầu tư hoặc tái đầu tư vào doanh nghiệp.

Dòng tiền của doanh nghiệp thường là dòng tiền tự do chưa được kiểm soát bởi vì dòng tiền tương lai dễ bị thay đổi.

Khi định giá trái phiếu, CF sẽ là tiền lãi và tiền gốc, là các khoản chi trả tiền mặt để nhà đầu tư sở hữu một bảo đảm nhất định (trái phiếu, cổ phiếu, v.v.)

Tỷ lệ chiết khấu (r)

Tỷ lệ chiết khấu là tỷ lệ lợi nhuận mà các nhà đầu tư đạt được từ việc đầu tư vào công ty. Tỷ suất chiết khấu (r) được xác định bằng chi phí sử dụng vốn bình quân của doanh nghiệp.

Số kỳ (n)

Số kỳ là khoảng thời gian liên kết với mỗi dòng tiền. Thường số kỳ là số năm, quý, hoặc tháng. Các khoảng thời gian thường bằng nhau, hoặc nếu khác nhau thì chúng được biểu thị dưới dạng thập phân.

Công thức dòng tiền chiết khấu cho biết điều gì?

Khi sử dụng DCF để định giá doanh nghiệp hoặc dự án, nhà đầu tư có thể biết được giá trị nguồn đầu tư đó có thể tạo ra trong tương lai, chứ không liên quan tới giá trị quá khứ hay hiện tại.

Giá trị của DCF giúp nhà đầu tư đánh giá được tính khả thi và mức độ hấp dẫn của dự án. Nếu nhà đầu tư trả nhiều hơn giá trị DCF tính ra thì cơ hội đầu tư này rất rủi ro và không nên tham gia.

Hình ảnh bên dưới là ví dụ cách tính DCF. Có thể thấy, giá trị của các dòng tiền bằng nhau đang bị giảm theo thời gian, do hiệu ứng giảm giá tác động đến dòng tiền.

DCF có thể được ứng dụng ở nhiều trường hợp. Ví dụ như định giá toàn bộ doanh nghiệp; định giá trái phiếu, cổ phiếu trong công ty; định giá lợi ích của một sáng kiến hiệu quả tại một công ty. Nói tóm lại, DCF dùng để định giá bất cứ thứ gì tạo ra (hoặc có tác động đến) dòng tiền.

Ưu điểm và nhược điểm của DCF

Ưu điểm

DCF phù hợp để định giá những doanh nghiệp đang kêu gọi đầu tư ở trên thị trường. Từ giá trị doanh nghiệp có thể tạo ra trong tương lai. Đặc biệt, các start-up công nghệ không sở hữu tài sản cố định nhiều nên rất khó có thể định giá doanh nghiệp thông qua tài sản hay mức độ cạnh tranh trên thị trường. Vì vậy, sử dụng DCF để định giá doanh nghiệp công nghệ là phương pháp phù hợp nhất.

Nhược điểm

Nhược điểm của DCF là chưa phòng chống được rủi ro cho quá trình định giá. Bất kỳ điều chỉnh nhỏ nào về dòng tiền cũng khiến cho giá trị DCF giao động mạnh mẽ. Những yếu tố có thể khiến cho định giá DCF sai lệch:

- Doanh nghiệp không minh bạch về doanh thu, chi phí hoạt đồng và khoản đầu tư.

- Tỷ lệ lạm phát và tình trạng khủng hoảng tài chính.

- Tình hình dịch bệnh.

Các chuyên ra còn chỉ ra điểm yếu chính của phương pháp này là giá trị đầu cuối chiếm lớn hơn so với tổng giá trị. Khi đó, việc thay đổi nhỏ trong các giả định về cuối kỳ cũng khiến cho việc định giá cuối cùng bị tác động mạnh mẽ.

Kết luận

Bài viết trên đây là những thông tin cơ bản trả lời cho câu hỏi DCF là gì. Hy vọng nội dung bài viết này đã giúp cho bạn đọc có thêm những kiến thức hữu ích về dòng tiền chiết khấu.

Chúc các bạn thành công!